« La France s'appauvrit-elle ? » : différence entre les versions

Aucun résumé des modifications |

Aucun résumé des modifications |

||

| Ligne 38 : | Ligne 38 : | ||

=== La perception de la pauvreté === | === La perception de la pauvreté === | ||

Les inégalités sont exacerbées par la stigmatisation des situations de pauvreté, | Les inégalités sont exacerbées par la stigmatisation des situations de pauvreté, laissant souvent le démuni dans un sentiment de responsabilité individuelle : "''Si on est pauvre, c'est presque une question de choix''"<ref>La France s'est-elle appauvrie ? Émission radiofrance : https://www.radiofrance.fr/franceculture/podcasts/le-temps-du-debat/la-france-s-est-elle-appauvrie-9693632</ref>. | ||

Des classes entières de la population ont donc effectivement vu leur pouvoir d'achat diminuer, ainsi que leur capacité à se constituer un patrimoine. Le contexte politique et social, qui contribue à laisser la part belle aux plus hauts revenus (en particulier aux grands bénéficiaires de la mondialisation), n'aide pas à réduire ce sentiment de déclassement qu'éprouvent les parts plus modestes de la population. | |||

== | == Jeunes versus retraités ? == | ||

On lit parfois dans le débat de l'appauvrissement de la France ou de son état financier que son système public (tant dans les infrastructures que du fait de son fort taux d'impôts et de taxes) grève les capacités de croissance. C'est une antienne qu'on a notamment pu entendre lors des récents débats sur les retraites, et qui oppose donc parfois les jeunes générations, qui seraient sacrifiées par rapport à celle de ses anciens. | |||

== | === Les retraites sont confortables<ref>Un commentaire de cet article : https://www.contrepoints.org/2020/07/21/376629-la-france-sappauvrit</ref> ? === | ||

<blockquote> | |||

Les retraites ne sont pas misérables en moyenne. Elles sont même supérieures aux revenus médians des actifs, ce qui est un comble alors que le ratio cotisants / retraités s’effondre. | |||

</blockquote> | |||

C'est faux. Les chiffres [https://fr.statista.com/statistiques/1359884/niveau-de-vie-median-retraites-et-actifs/ ici]. | |||

== Sources == | |||

<references /> | |||

[[Catégorie:Argument]] | |||

[[Catégorie:Économie]] | |||

== Notes pour création de la page | |||

== Wilters 21/07/2020 == | == Wilters 21/07/2020 == | ||

| Ligne 92 : | Ligne 89 : | ||

Faire partie du dernier décile de revenus de la population française ne garantit plus la constitution d’un capital car la France est un pays qui s’appauvrit sous le poids de ses transferts sociaux et de ses réglementations délirantes. | Faire partie du dernier décile de revenus de la population française ne garantit plus la constitution d’un capital car la France est un pays qui s’appauvrit sous le poids de ses transferts sociaux et de ses réglementations délirantes. | ||

https://www.radiofrance.fr/franceculture/podcasts/le-temps-du-debat/la-france-s-est-elle-appauvrie-9693632 | |||

== Piketty 14/03/2017 == | |||

Le débat économique actuel est surdéterminé par deux réalités que l’on oublie trop souvent de relier l’une à l’autre : d’un côté, la forte progression des dettes publiques ; et, de l’autre, la prospérité des patrimoines détenus par les propriétaires privés. Du côté de la dette publique, les chiffres sont bien connus : elle atteint ou dépasse un peu partout 100 % du revenu national (près d’une année de produit intérieur brut), contre à peine 30 % dans les années 1970. Loin de moi l’idée de minimiser l’ampleur du problème : il s’agit du plus haut niveau d’endettement public observé depuis la seconde guerre mondiale, et l’expérience historique montre qu’il est difficile de réduire une telle dette par des moyens ordinaires. Mais justement, pour bien comprendre les enjeux et les alternatives, il est essentiel de remettre en perspective cette réalité par rapport à l’évolution d’ensemble de la structure de la propriété. | |||

Résumons. L’ensemble de ce qui est possédé dans un pays peut se décomposer entre le capital public, c’est-à-dire la différence entre les actifs publics (bâtiments, terrains, infrastructures, portefeuilles financiers, participations dans des entreprises, etc., détenus par la puissance publique sous ses différentes formes : Etat, collectivités, etc.) et les dettes publiques ; et le capital privé, c’est-à-dire la différence entre les actifs et les dettes des ménages privés. | |||

Pendant les « trente glorieuses », les actifs publics étaient très substantiels (autour de 100 %-150 % du revenu national, du fait d’un très large secteur public à la suite des nationalisations d’après-guerre), et nettement supérieurs aux dettes (elles-mêmes faibles historiquement – moins de 30 % du revenu national – à la suite de l’inflation, des annulations de dettes et des prélèvements exceptionnels sur le capital privé des années 1945-1955). Au total, le capital public – net de dettes – était largement positif, de l’ordre de 100 % du revenu national. | |||

Depuis les années 1970, la situation s’est totalement transformée. Le mouvement de privatisation qui débute vers 1980 conduit à une stagnation des actifs publics autour de 100 % du revenu national, en dépit de la hausse des prix immobiliers et boursiers. Dans le même temps, la dette publique s’approche de 100 % du revenu national, si bien que le capital public net est devenu quasi nul. A la veille de la crise de 2008, il était déjà négatif en Italie. Les dernières données disponibles pour 2015-2016 montrent que le capital public net est devenu négatif aux Etats-Unis, au Japon et au Royaume-Uni. Dans tous ces pays, la mise en vente de l’ensemble des actifs publics ne suffirait pas à rembourser la dette. En France et en Allemagne, le capital public est à peine positif. | |||

Mais cela ne signifie pas que les pays riches soient devenus pauvres : ce sont leurs gouvernements qui se sont appauvris, ce qui est très différent. | |||

De fait, dans le même temps, les patrimoines privés – nets de dettes – ont progressé de façon spectaculaire : ils représentaient 300 % du revenu national dans les années 1970, alors qu’en 2015, ils approchent ou dépassent 600 % dans tous les pays riches. | |||

Cette prospérité des patrimoines privés a des causes multiples : hausse de l’immobilier (effets d’agglomération dans les grandes métropoles), vieillissement de la population et baisse de la croissance (ce qui accroît mécaniquement l’épargne accumulée dans le passé relativement au revenu courant, et contribue à gonfler les prix des actifs), et aussi, bien sûr, la privatisation d’actifs publics et l’accroissement de la dette (qui est détenue d’une façon ou d’une autre par les propriétaires privés, via les banques). On peut ajouter les très forts rendements obtenus par les plus hauts patrimoines financiers (qui progressent structurellement plus vite que la taille de l’économie mondiale) et une évolution du système légal globalement très favorable aux propriétaires privés (sur l’immobilier comme sur la propriété intellectuelle). | |||

Toujours est-il que le capital privé a progressé beaucoup plus fortement que la baisse du capital public, et que les pays riches se détiennent eux-mêmes, et même un peu plus (au total, les pays riches détiennent plus d’actifs financiers dans le reste du monde que le contraire). | |||

Face à une telle prospérité privée, pourquoi tant de pessimisme ? Parce que les rapports de force idéologique et politique ne permettent pas à la puissance publique de faire contribuer à leur juste part les principaux bénéficiaires de la mondialisation. Cette impossibilité perçue de l’impôt juste nourrit la fuite vers la dette. Le sentiment d’impuissance est renforcé par l’ampleur inédite de l’interpénétration financière et patrimoniale : chaque pays est détenu par ses voisins, notamment en Europe, d’où un sens profond de perte de contrôle. | |||

Dans l’histoire, les grandes transformations de la structure de la propriété vont souvent de pair avec de profonds bouleversements politiques. On le voit avec la Révolution française, la guerre civile américaine, les guerres euro-mondiales du XXe siècle, la Libération. Les forces nationalistes à l’œuvre aujourd’hui pourraient conduire à un retour aux monnaies nationales et à l’inflation, ce qui favoriserait certaines redistributions plus ou moins chaotiques, au prix d’une violente mise en tension de la société et d’une ethnicisation du conflit politique. Face à ce risque mortifère auquel mène le statu quo actuel, il n’existe qu’une solution : il faut tracer un chemin démocratique permettant de sortir de l’impasse et d’organiser les nécessaires redistributions dans le cadre de l’Etat de droit. | |||

Version du 6 mars 2024 à 20:43

On le répétera régulièrement dans ce wiki, l'économie est une science molle[1]. Même si certaines idées prédominent parfois, le consensus est loin d'être atteint, et la science économique est fortement liée aux sciences sociologiques, politiques et humaines.

De fait, on a pu le voir dans d'autres articles du wiki, et nous le revoyons ici, les avis divergent. Et divergent, c'est énorme, disait Pierre Desproges.

Le PIB par habitant

La place de la France face au reste du monde est un des prismes que l'on peut constater lorsqu'on évoque l'appauvrissement de la France. En effet, le PIB/habitant place la France au 25ème rang mondial[2]. D'aucuns affirment que l'évolution de la courbe française est la preuve de cette paupérisation[3]. En d'autres termes, la France "décrocherait" par rapport aux États-Unis ou la Suisse, et même l'Allemagne, bien qu'elle s'essouffle aussi.

Mais au-delà de ces constatations macro-économiques, qui font d'ailleurs débat (car le PIB de la France, par exemple, n'a jamais été aussi élevé), qu'en est-il réellement ?

Voyons avant tout les chiffres de manière plus précise ici (Les images sont cliquables. Source : OCDE[4]) :

Un indicateur incomplet

La moyenne n'est pas un indicateur pertinent pour décrire ou non la pauvreté. Un milliardaire qui rentre dans un centre d'accueil pour sans-abris entraînera un indicateur de revenu moyen des personnes présentes assez surprenant (mais mathématiquement simple à comprendre) : la moyenne des personnes seront millionnaires. On pourrait s'intéresser plutôt au revenu médian dans ce cas, qui serait bien plus représentatif du revenu des personnes en présence.

Ainsi, le revenu global lui-même n'est pas forcément un indicateur pertinent.

- La Commission Stiglitz en 2009[5] par exemple, souligne que le PIB est un indicateur incomplet, et de multiples facteurs sont évoqués : bien-être, qualité de vie (tant du point de vue individuel que collectif), eux-mêmes dépendant de la santé, de l'éducation, de la représentation politique, ...

- Au Secours Catholique, la pauvreté est mesurée en prenant compte d'encore d'autres facteurs[6] : l’isolement, le logement, la nécessité de prendre des transports, la maltraitance sociale ou encore institutionnelle, ...

In fine, ce sont les inégalités qui participent au récit de la paupérisation de la population, mais surtout d'une partie d'entre eux.

Surtout, des inégalités

Des différences entre les classes sociales

Il est certain que les patrimoines privés ont vu une nette progression sur ces dernières décennies[7], et ont contribué au creusement des inégalités au sein de la société.

Ainsi,les patrimoines privés, qui représentaient environ 300% du revenu national dans les années 70, constituent en 2015 près de 600% dans tous les pays riches[7].

Pour compléter, l'INSEE fournit de nombreuses études et statistiques permettant d'en avoir une meilleure idée, dont le rapport sur le patrimoine net des ménages[8]. On peut notamment y lire : Le niveau de vie plafond des 10 % les plus modestes reste lui inférieur à celui de 2008, du fait de la baisse du revenu avant redistribution ; cette baisse est elle‑même liée à la hausse du nombre de chômeurs chez les plus modestes. À l’inverse, les revenus avant redistribution des plus aisés ont augmenté. Finalement, les inégalités avant redistribution ont fortement augmenté depuis 10 ans. Le système socio‑fiscal a amorti cette hausse : en 2018, après redistribution, les inégalités sont légèrement supérieures à leur niveau de 2008.

Le public et le privé, inégaux eux aussi

Dans les années 70, le capital public (représentant donc les actifs publics (100-150% du revenu national) duquel on déduit la dette publique (~30% du revenu national à l'époque)) était de l'ordre de 100% du revenu national. Les actifs ont ensuite stagné (notamment du fait des privatisations successives entamées dans les années 80) tandis que la dette (publique) a augmenté. Résultat, le capital public est quasi nul en France ou en Allemagne, voire négatif aux USA, au Japon ou au Royaume-Uni en 2015-2016. On peut, en un sens, parler d'un appauvrissement du gouvernement français.

Oui, mais... Dans le même temps, les patrimoines privés, nets de dettes, ont eux, explosé depuis les années 70 (on l'a dit plus tôt, mais on peut le redire ici : 300% du revenu national à l'époque, près de 600% en 2015)[7].

La perception de la pauvreté

Les inégalités sont exacerbées par la stigmatisation des situations de pauvreté, laissant souvent le démuni dans un sentiment de responsabilité individuelle : "Si on est pauvre, c'est presque une question de choix"[9].

Des classes entières de la population ont donc effectivement vu leur pouvoir d'achat diminuer, ainsi que leur capacité à se constituer un patrimoine. Le contexte politique et social, qui contribue à laisser la part belle aux plus hauts revenus (en particulier aux grands bénéficiaires de la mondialisation), n'aide pas à réduire ce sentiment de déclassement qu'éprouvent les parts plus modestes de la population.

Jeunes versus retraités ?

On lit parfois dans le débat de l'appauvrissement de la France ou de son état financier que son système public (tant dans les infrastructures que du fait de son fort taux d'impôts et de taxes) grève les capacités de croissance. C'est une antienne qu'on a notamment pu entendre lors des récents débats sur les retraites, et qui oppose donc parfois les jeunes générations, qui seraient sacrifiées par rapport à celle de ses anciens.

Les retraites sont confortables[10] ?

Les retraites ne sont pas misérables en moyenne. Elles sont même supérieures aux revenus médians des actifs, ce qui est un comble alors que le ratio cotisants / retraités s’effondre.

C'est faux. Les chiffres ici.

Sources

- ↑ Sciences molles/sciences dures : https://fr.wikipedia.org/wiki/Sciences_dures

- ↑ Les Echos affirment que la France s'appauvrit lentement : https://www.lesechos.fr/idees-debats/editos-analyses/lentement-mais-surement-la-societe-francaise-sappauvrit-1916178

- ↑ Contrepoints (site libéral) - dont l'affirmation est d'ailleurs fausse (non le PIB/habitant de la France ne s'est pas fait rattraper par celui de l'Europe) : https://www.contrepoints.org/2020/07/21/376629-la-france-sappauvrit

- ↑ Chiffres OCDE dynamiques : https://data.oecd.org/fr/gdp/produit-interieur-brut-pib.htm

- ↑ Rapport Stiglitz : https://www.cairn.info/revue-du-mauss-2010-1-page-63.htm

- ↑ Rapport de pauvreté du Secours Catholique 2023 : https://www.secours-catholique.org/m-informer/nos-positions/notre-etat-de-la-pauvrete-en-france-2023

- ↑ 7,0 7,1 et 7,2 Le capital privé en plein essor depuis les années 1970 : : https://www.lemonde.fr/blog/piketty/2017/03/14/capital-public-capital-prive/

- ↑ RPM 2021 : https://www.insee.fr/fr/statistiques/fichier/5371259/RPM2021-F30.pdf

- ↑ La France s'est-elle appauvrie ? Émission radiofrance : https://www.radiofrance.fr/franceculture/podcasts/le-temps-du-debat/la-france-s-est-elle-appauvrie-9693632

- ↑ Un commentaire de cet article : https://www.contrepoints.org/2020/07/21/376629-la-france-sappauvrit

== Notes pour création de la page

Wilters 21/07/2020

La crise du Covid-19 impactera massivement les plus jeunes générations tandis que les retraités dont le niveau de revenu est garanti ne seront pas impactés.

Alors qu’une démographie dynamique devrait soutenir la création de richesses, nous remarquons que pour notre pays, celle-ci apparaît comme fortement limitée. Cela est dû à un point évoqué précédemment qui est celui de la faible croissance française, en particulier lors de la dernière décennie. La crise du Covid-19 n’arrangera évidemment pas cette tendance de long terme.

À cette création de richesse insuffisante, nous ajoutons des niveaux de redistribution très élevés et cela peut paraître surprenant, au profit de populations disposant parfois déjà d’un haut niveau de capital : les retraités. Nous nous retrouvons donc dans une situation où les forces productives du pays sont désintéressées à la création de richesse et appauvries par des niveaux de transferts très élevés.

Il en résulte des situations ubuesques où il est presque impossible pour un cadre faisant partie des 10 % des plus hauts revenus du pays d’acheter un appartement à Paris sans un apport très significatif.

Nous faisons donc face à ce que j’appellerais l’anti-syndrome de l’île de Ré, en référence aux pêcheurs habitants de cette île dont les revenus étaient faibles mais le capital important du fait de l’appréciation de la valeur de leur maison.

Aujourd’hui il est devenu beaucoup plus difficile pour des cadres faisant partie du décile le plus élevé de la population d’acquérir un patrimoine immobilier comparativement aux générations précédentes.

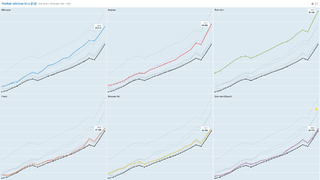

Ce patrimoine immobilier n’est évidemment pas détenu par les jeunes populations mais essentiellement par les retraités de la génération des baby-boomers. Le Washington Post avait d’ailleurs publié en décembre dernier une infographie très éclairante montrant le pourcentage total des richesses détenues au même âge par les générations baby-boom, X et Y. La différence est sans appel :

De nouveau, la crise du Covid-19 impactera massivement les plus jeunes générations tandis que les retraités dont le niveau de revenu est garanti ne seront pas impactés. En France le niveau de vie des retraités pourrait d’ailleurs atteindre 110 % de celui de la population active d’ici la fin de l’année. Les créateurs de richesse de ce pays se constituent donc bien plus difficilement un patrimoine financier que les retraités actuels.

Ajoutez à cela des règles d’urbanisme délirantes et vous obtenez des prix de l’immobilier qui augmentent de façon extraordinaire, en particulier dans les métropoles où se concentre l’activité économique du pays. Le patrimoine des retraités grandit donc tandis que les primo-accédants rencontrent toujours plus de difficultés à acheter.

Faire partie du dernier décile de revenus de la population française ne garantit plus la constitution d’un capital car la France est un pays qui s’appauvrit sous le poids de ses transferts sociaux et de ses réglementations délirantes.

Piketty 14/03/2017

Le débat économique actuel est surdéterminé par deux réalités que l’on oublie trop souvent de relier l’une à l’autre : d’un côté, la forte progression des dettes publiques ; et, de l’autre, la prospérité des patrimoines détenus par les propriétaires privés. Du côté de la dette publique, les chiffres sont bien connus : elle atteint ou dépasse un peu partout 100 % du revenu national (près d’une année de produit intérieur brut), contre à peine 30 % dans les années 1970. Loin de moi l’idée de minimiser l’ampleur du problème : il s’agit du plus haut niveau d’endettement public observé depuis la seconde guerre mondiale, et l’expérience historique montre qu’il est difficile de réduire une telle dette par des moyens ordinaires. Mais justement, pour bien comprendre les enjeux et les alternatives, il est essentiel de remettre en perspective cette réalité par rapport à l’évolution d’ensemble de la structure de la propriété.

Résumons. L’ensemble de ce qui est possédé dans un pays peut se décomposer entre le capital public, c’est-à-dire la différence entre les actifs publics (bâtiments, terrains, infrastructures, portefeuilles financiers, participations dans des entreprises, etc., détenus par la puissance publique sous ses différentes formes : Etat, collectivités, etc.) et les dettes publiques ; et le capital privé, c’est-à-dire la différence entre les actifs et les dettes des ménages privés.

Pendant les « trente glorieuses », les actifs publics étaient très substantiels (autour de 100 %-150 % du revenu national, du fait d’un très large secteur public à la suite des nationalisations d’après-guerre), et nettement supérieurs aux dettes (elles-mêmes faibles historiquement – moins de 30 % du revenu national – à la suite de l’inflation, des annulations de dettes et des prélèvements exceptionnels sur le capital privé des années 1945-1955). Au total, le capital public – net de dettes – était largement positif, de l’ordre de 100 % du revenu national.

Depuis les années 1970, la situation s’est totalement transformée. Le mouvement de privatisation qui débute vers 1980 conduit à une stagnation des actifs publics autour de 100 % du revenu national, en dépit de la hausse des prix immobiliers et boursiers. Dans le même temps, la dette publique s’approche de 100 % du revenu national, si bien que le capital public net est devenu quasi nul. A la veille de la crise de 2008, il était déjà négatif en Italie. Les dernières données disponibles pour 2015-2016 montrent que le capital public net est devenu négatif aux Etats-Unis, au Japon et au Royaume-Uni. Dans tous ces pays, la mise en vente de l’ensemble des actifs publics ne suffirait pas à rembourser la dette. En France et en Allemagne, le capital public est à peine positif.

Mais cela ne signifie pas que les pays riches soient devenus pauvres : ce sont leurs gouvernements qui se sont appauvris, ce qui est très différent.

De fait, dans le même temps, les patrimoines privés – nets de dettes – ont progressé de façon spectaculaire : ils représentaient 300 % du revenu national dans les années 1970, alors qu’en 2015, ils approchent ou dépassent 600 % dans tous les pays riches.

Cette prospérité des patrimoines privés a des causes multiples : hausse de l’immobilier (effets d’agglomération dans les grandes métropoles), vieillissement de la population et baisse de la croissance (ce qui accroît mécaniquement l’épargne accumulée dans le passé relativement au revenu courant, et contribue à gonfler les prix des actifs), et aussi, bien sûr, la privatisation d’actifs publics et l’accroissement de la dette (qui est détenue d’une façon ou d’une autre par les propriétaires privés, via les banques). On peut ajouter les très forts rendements obtenus par les plus hauts patrimoines financiers (qui progressent structurellement plus vite que la taille de l’économie mondiale) et une évolution du système légal globalement très favorable aux propriétaires privés (sur l’immobilier comme sur la propriété intellectuelle).

Toujours est-il que le capital privé a progressé beaucoup plus fortement que la baisse du capital public, et que les pays riches se détiennent eux-mêmes, et même un peu plus (au total, les pays riches détiennent plus d’actifs financiers dans le reste du monde que le contraire).

Face à une telle prospérité privée, pourquoi tant de pessimisme ? Parce que les rapports de force idéologique et politique ne permettent pas à la puissance publique de faire contribuer à leur juste part les principaux bénéficiaires de la mondialisation. Cette impossibilité perçue de l’impôt juste nourrit la fuite vers la dette. Le sentiment d’impuissance est renforcé par l’ampleur inédite de l’interpénétration financière et patrimoniale : chaque pays est détenu par ses voisins, notamment en Europe, d’où un sens profond de perte de contrôle.

Dans l’histoire, les grandes transformations de la structure de la propriété vont souvent de pair avec de profonds bouleversements politiques. On le voit avec la Révolution française, la guerre civile américaine, les guerres euro-mondiales du XXe siècle, la Libération. Les forces nationalistes à l’œuvre aujourd’hui pourraient conduire à un retour aux monnaies nationales et à l’inflation, ce qui favoriserait certaines redistributions plus ou moins chaotiques, au prix d’une violente mise en tension de la société et d’une ethnicisation du conflit politique. Face à ce risque mortifère auquel mène le statu quo actuel, il n’existe qu’une solution : il faut tracer un chemin démocratique permettant de sortir de l’impasse et d’organiser les nécessaires redistributions dans le cadre de l’Etat de droit.